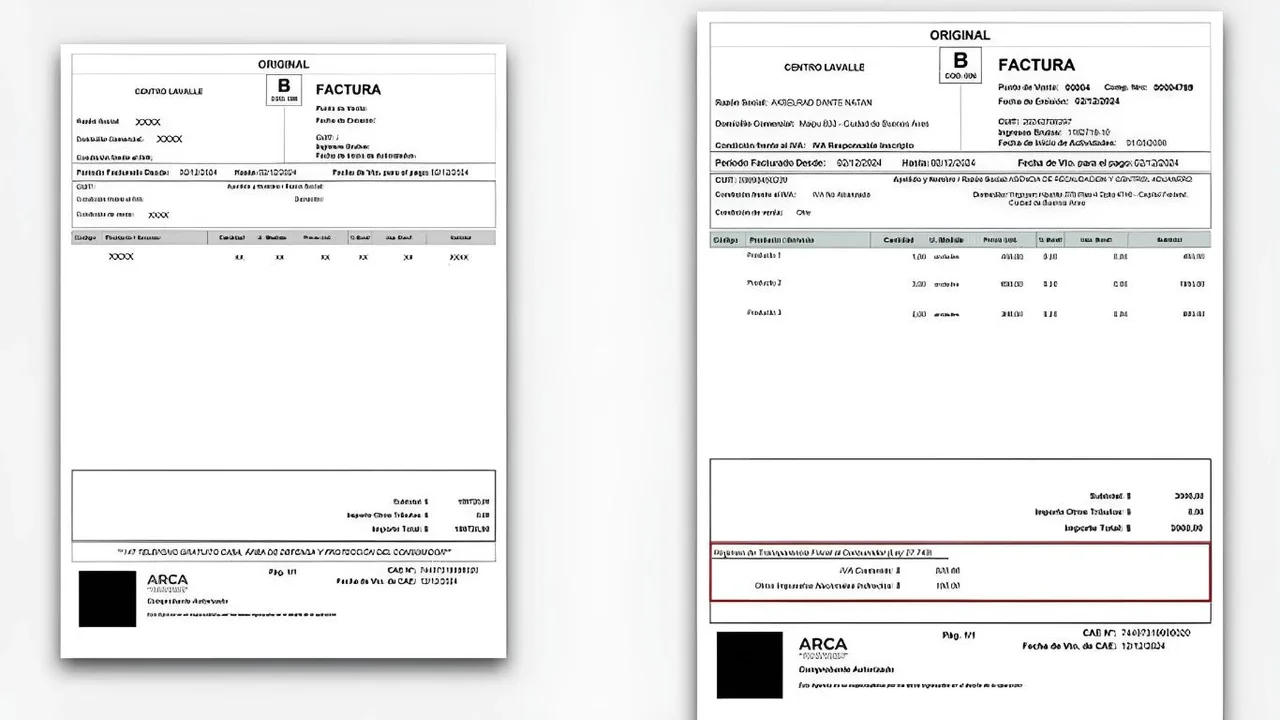

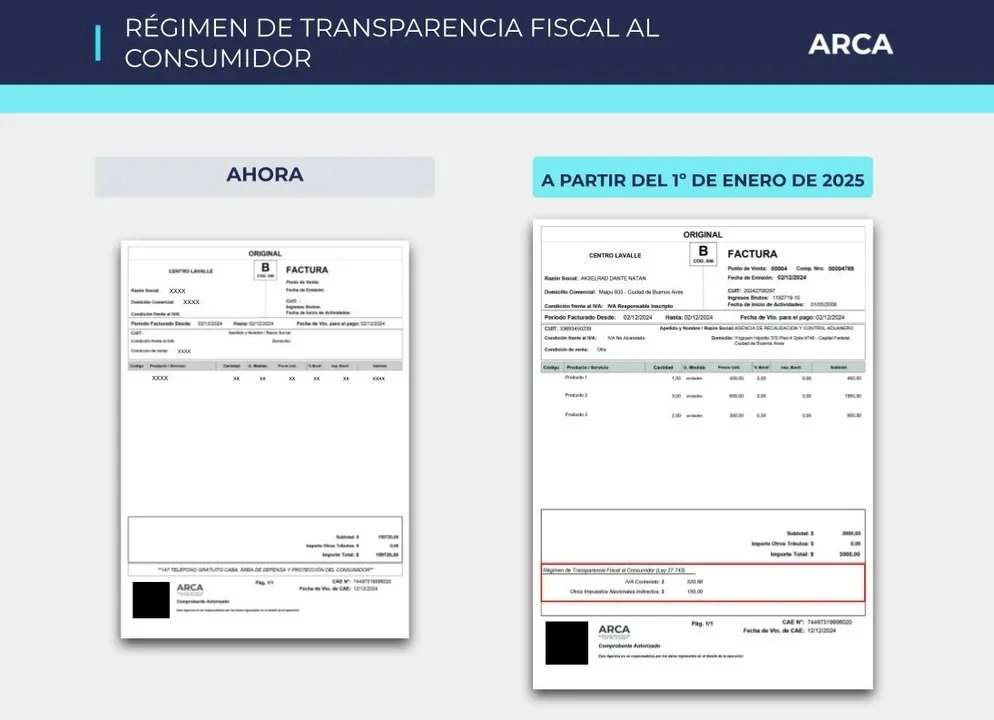

A partir del 1° de enero de 2025, las facturas de las grandes empresas deberán reflejar de manera discriminada el Impuesto al Valor Agregado (IVA) y otros impuestos nacionales indirectos.

Con un plazo adicional hasta el 1 de abril para el resto de los contribuyentes, esta medida, anunciada por la Agencia de Control y Recaudación Aduanera (ARCA), ex AFIP, busca aumentar la transparencia fiscal. A continuación, presentamos las 10 preguntas y respuestas clave sobre esta nueva normativa:

1. ¿Qué cambios introduce la medida de ARCA?

- A partir de enero, las facturas deben discriminar el IVA y otros impuestos nacionales indirectos.

- Permite a los consumidores ver el impacto tributario de cada compra.

2. ¿A quiénes afecta primero?

- Desde el 1° de enero, las grandes empresas deberán aplicar la medida.

- Para el resto de los contribuyentes, será opcional hasta el 1° de abril.

- A partir del 1° de abril, será obligatoria para todos.

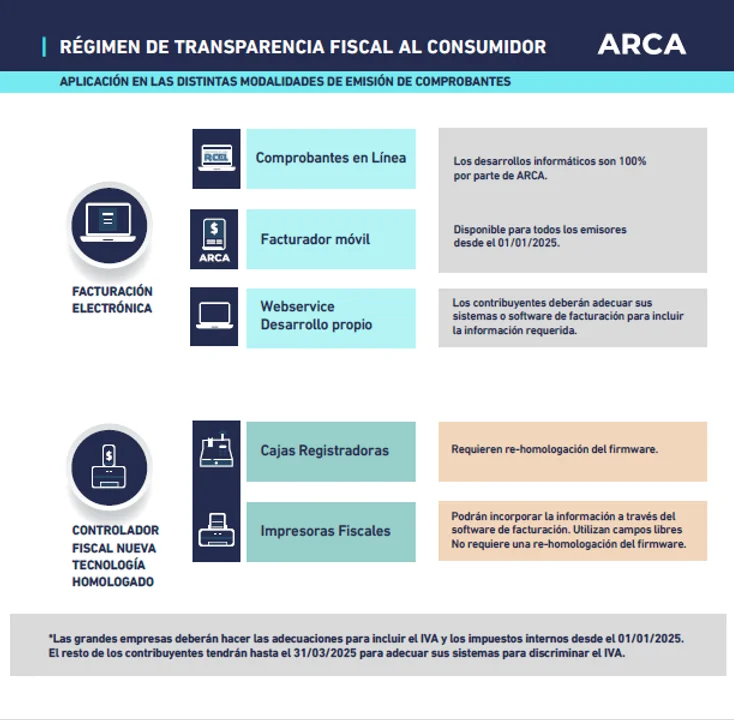

3. ¿Qué pasa si ya uso facturación electrónica?

- Los contribuyentes que ya utilicen sistemas electrónicos homologados por ARCA verán reflejada la discriminación del IVA automáticamente.

- Esto ocurrirá desde el 1° de enero de 2025.

4. ¿Cómo se debe mostrar el IVA en la factura?

- En todos los comprobantes deberá aparecer una línea donde se detalle el monto correspondiente al IVA.

- También se incluirán otros impuestos nacionales indirectos.

5. ¿Qué objetivo tiene esta medida?

- El régimen de transparencia fiscal busca que los consumidores conozcan el impacto de los impuestos en las operaciones.

- Proporciona información más clara para tomar decisiones comerciales.

6. ¿Qué pasará con las pequeñas empresas y monotributistas?

- Para estos contribuyentes, la medida será obligatoria desde el 1° de abril de 2025.

- Hasta esa fecha, podrán elegir aplicarla de manera opcional.

7. ¿Qué pasa con los impuestos provinciales y municipales?

- La medida se centra en el IVA y otros impuestos nacionales indirectos.

- Se invita a las provincias y a la Ciudad Autónoma de Buenos Aires a dictar normas similares para impuestos locales.

- Ejemplo: Impuesto sobre los Ingresos Brutos.

8. ¿Cuáles son las implicaciones para los consumidores?

- Los consumidores contarán con información detallada sobre el desglose de impuestos en cada transacción.

- Esto permitirá una mayor transparencia en los precios finales.

9. ¿Qué sucede si no se cumple con la norma?

- Se establecerán sanciones para los contribuyentes que no cumplan con la obligación de discriminar los impuestos en sus facturas.

- Esto será aplicable a partir de las fechas establecidas.

10. ¿Qué cambios específicos se implementan en los sistemas de facturación?

- Se modifican y complementan normativas sobre la emisión de comprobantes.

- Incorporación de un campo específico para los impuestos nacionales indirectos.

- Cambios en la ubicación de la información en el comprobante.

El cambio, que forma parte del régimen de transparencia fiscal establecido por la Ley N° 27.743, es un paso clave para aumentar la claridad en las operaciones comerciales y mejorar la protección del consumidor.